Как Казахстан собирается решать проблемы сахарной отрасли

- 401

Казахстан вновь получил у Евразийской экономической комиссии (ЕЭК) разрешение на беспошлинный ввоз из третьих стран сахара-сырца. Это позволит загрузить заводы сырьем и поддержать сахарную отрасль, которую до конца 2026 года должны «поставить на ноги».

Во вторник, 24 апреля 2023 года, Минсельхоз Казахстана опубликовал проект приказа о размере и сроке действия квоты на ввоз тростникового сахара-сырца на территорию страны. Проект будет находиться на публичном обсуждении до 12 мая. Однако это обсуждение скорее формальность: добро на беспошлинный ввоз сырья Казахстану уже дала ЕЭК 30 марта. Республике разрешили ввезти до конца этого года 350 тыс. тонн сырца, не заплатив за него ни тенге в виде пошлин.

Такая помощь собственным производителям сахара укладывается в логику Комплексного плана по развитию сахарной отрасли РК на 2022–2026 годы (далее – план).

Заместительная терапия

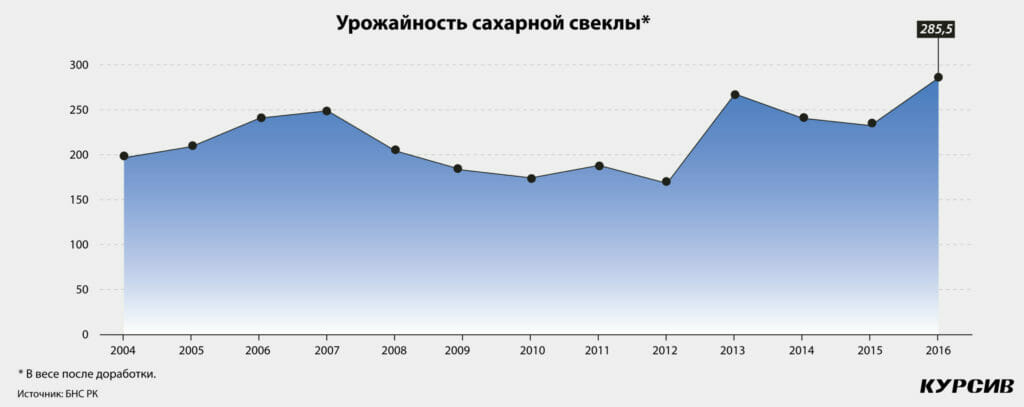

План, который приняли в конце 2022-го, утрированно можно изложить так: больше посеять и собрать сахарной свеклы, больше сахара произвести из собственного сырья и «выстроить» ценовой забор, чтобы импортерам неповадно было демпинговать на рынке Казахстана. Документ можно также назвать планом по замещению импортного сахара местным. Если быть еще точнее, в документе обозначено желание производить как можно больше сахара из собственного сырья.

Сейчас сахар, изготовленный из отечественного сырья, составляет всего 7% (35,7 тыс. тонн, по данным за 2021 год). Остальные 93% (497 тыс. тонн) перекрываются ввозом готового сахара и производством сахара из импортного тростникового сырца. В соседней России такой показатель сочли бы катастрофическим: там пороговый уровень обеспечения собственным сахаром не должен быть ниже 90% (до 2000 года – не менее 80%).

Россия не только обеспечила себя собственным сахаром, но и стала активно торговать им в Казахстане, поставляя 88,3% из всего ввезенного объема. Такая зависимость приводит к ажиотажному спросу на продукт и его стремительному подорожанию, как это произошло, к примеру, в 2022 году. В марте Россия заявила, что на полгода закроет свои границы для вывоза сахара. Правительство Казахстана поспешило успокоить население: в стране есть запасы сахара на три месяца. Казахстанцы восприняли это как «лишь на три месяца, потом тотальный дефицит» и рванули в магазины сметать с полок сахар. При таком спросе рванули вверх и цены – килограмм сахара вместо привычных 300 тенге стал стоить, например, в Семее 700 тенге, а в Мангистау превышал 800 тенге.

Подобный ажиотажный спрос на деньги с депозитов Казахстан научился гасить, завозя наличку самолетами (так было в 2014 году, когда после SMS-атаки иностранный акционер Kaspi привез в страну $300 млн) или вливая в банки государственные средства. Но с сахаром решение вопросов в

пожарном порядке не работает хотя бы потому, что почву под свеклу надо готовить – буквально – в предыдущем году, семена не ввозить из-за границы, а производить в стране, чтобы материал был адаптирован под болезни и особенности местных почв.

Проблемы пустили корни

О том, что Казахстан критически зависит от импортного сахара, и это серьезная проблема, участники рынка начали говорить даже не вчера, а еще в середине 2000-х. Они указывали, что доля импортного готового сахара и сахара-сырца растет при одновременном сокращении площадей под белую свеклу. Допустим, в 2007 году Казахстан ввез 148,2 тыс. тонн сахара, или почти в два раза больше, чем годом ранее. В тот же период началось «планомерное» сокращение гектаров под сахарную свеклу – в 2005 году под корнеплод отдали 17, 5 тыс. га, а к 2014 году эта территория «усохла» до 1,2 тыс. га. В 2007 году прозвонил еще один нехороший звоночек – остановился

Аксуский сахарный завод (Алматинская область), построенный еще в 1967 году и ориентированный на свеклу.

Уже тогда были озвучены основные причины деградации сахарной отрасли. Заводам выгоднее производить сахар из бразильского и кубинского тростника, чем из родной свеклы: у «тростника» производственный цикл короче на 30%, а выход готового продукта составляет 98,5–99,2%, тогда как

из свеклы 12%. К тому же с тростниковым сырцом меньше заморочек, чем с клубнями. Белую свеклу до переработки нужно хранить определенным образом, чтобы она не замерзла и не сгнила. А это тоже дополнительные затраты.

Раз спрос на сахарную свеклу упал, то и фермеры стали меньше выращивать этого корнеплода. Одновременно на производстве сладких клубней сказывались проблемы с качественными семенами. Большую часть семян (до 95%) приходилось и приходится до сих пор завозить из-за рубежа. Это, естественно, отражается на его стоимости. Из-за того что некоторым хозяйствам хорошие семена не по карману, они сеют что придется. Это не позволяет выращивать качественную белую свеклу, но зато позволяет «плодиться и размножаться» вредителям и болезням.

Дробление крупных хозяйств и передача небольших наделов в собственность мелким фермерам, «как в Америке», привели к тому, что фермеры просто не могут выдержать требования севооборота. Свекла не должна занимать больше 20–25% от засеваемых площадей, а заново высаживать ее там же можно только через три-четыре года. Иначе пиши пропало – ухудшается увлажненность почвы, зато начинают себя вольготно чувствовать сорняки и болезни. Аргументами не в пользу свеклы стали также высокая стоимость удобрений, изношенность ирригационных систем (а свекла любит воду), дороговизна современной техники, которая к тому же создается для обработки обширных территорий.

К 2019 году Казахстан подошел с еще одной «несладкой» проблемой: заканчивался льготный период по ввозу сахара-сырца. В 2015 году, когда Казахстан вступил в ВТО, республика согласовала для себя более низкие, чем у партнеров по ЕАЭС, тарифные обязательства. Так, пошлина на ввоз

в Казахстан сахара-сырца была в 18 раз ниже действующих в ЕАЭС. У этого послабления была такая же цель, как и у нынешних, – поставить на ноги сахарную отрасль, обеспечив ее собственным сырьем.

В 2017 году вице-президент Союза пищевых предприятий Казахстана Айжан Наурзгалиева, которую цитировали СМИ, в мажилисе напоминала о «проблеме-2019». Она говорила, что с окончанием действия квот на ввоз тростника (при отсутствии прогресса в выращивании собственной сахарной свеклы) о конкурентоспособности казахстанского сахара придется забыть, что отечественные заводы остановятся, 3 тыс. человек с этих предприятий потеряют работу, а бюджет недополучит 9 млрд тенге налогов.

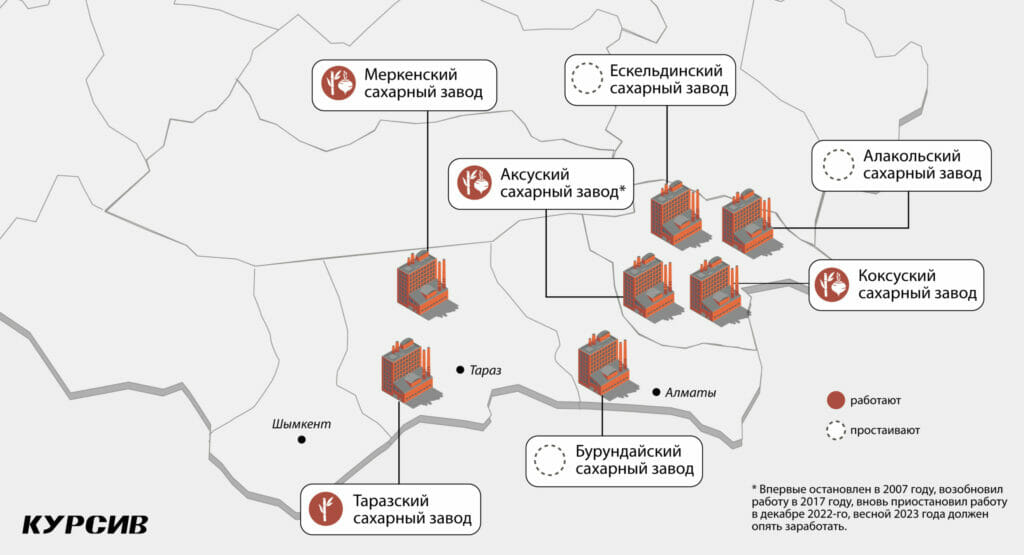

Самые страшные предсказания Наурзгалиевой не сбылись. Однако на начало 2020 года в республике действовало лишь три из семи существующих сахарных заводов, страна окончательно «подсела» на российский и белорусский сахар, отойдя от импорта бразильского тростникового и украинского свекловичного сахара.

Усилят вершки, улучшат корешки

Новый план по развитию сахарной отрасли на 2022–2026 годы составлялся с оглядкой на давнишние проблемы, но с оптимистичным взглядом на будущее индустрии.

«Наличие орошаемых земель, увеличение емкости внутреннего рынка до 590 тыс. тонн в 2026 году за счет роста численности населения и расширения мощностей промышленных потребителей сахара, незагруженные мощности четырех действующих сахарных заводов, рабочая сила» – это ключевые факторы для успешного развития отрасли, которые увидели авторы

документа.

Меры, которые прописаны в плане, можно разделить на две группы: направленные на развитие сырьевой базы и переработку внутри страны; направленные на защиту внутреннего рынка от «иностранного влияния». Первым делом правительство намерено увеличить посевные площади

сахарной свеклы: ежегодно в среднем хотят добавлять 6,5 га «свекловичных» земель (до 38 тыс. га к 2026-му). Чтобы капризные корнеплоды не гибли от жары и засухи, к свекловичным полям будут подводить оросительные системы либо реконструировать существующие. Кроме того, на этих землях обещают применять влагосберегающие технологии. Власти также намерены ввести в оборот свыше 10 тыс. га новых орошаемых земель, развивать агротехнические услуги по выращиванию, уборке и транспортировке сахарной свеклы.

Если планы осуществятся и дадут результат, то владельцы сахарных заводов вздохнут с облегчением: в стране будет надежная сырьевая база, ну а государство еще и с модернизацией производства поможет. Расширенная сырьевая база, по мнению авторов плана, сможет обеспечить как минимум еще один новый завод. Его собираются построить в Павлодарской области к

2025 году. Отметим, что информация о появлении этого производства была обнародована еще в 2019 году, а сам завод, по первоначальной задумке, должен был заработать в 2022-м.

Защищать внутренний рынок от активных импортеров Казахстан намерен за счет установления минимального уровня контрольных цен и минимального уровня розничных/предельных цен на сахар. Авторы плана подсчитали, что до 2026 года на развитие сырьевой базы (покупка семян, удобрений, средств защиты растений, сельскохозяйственной техники, проведение весенне-полевых работ) понадобится 297 млрд тенге частных инвестиций и 129 млрд тенге бюджетных субсидий.

Потребность в инвестициях на основные и оборотные средства с учетом модернизации действующих заводов и строительства нового завода составит порядка 200 млрд тенге, объем бюджетных субсидий – 40 млрд тенге. Эти деньги «придут» через Национальный проект по развитию агропромышленного комплекса на 2021–2025 годы (с привлечением средств холдинга «Байтерек» и фонда «Даму»). Финансировать мероприятия по рациональному использованию воды и развитию оросительных сетей будут через нацпроект «Зеленый Казахстан».

«Для предоставления налоговых преференций будут внесены соответствующие изменения в Налоговый кодекс Республики Казахстан, осуществлено нормативное обеспечение мероприятий по возмещению производителям сырья части затрат на приобретение семян и выращивание сахарной свеклы за счет повышения нормативов субсидирования», – говорится в плане.

Что же в результате должно получиться? В ближайшие пять лет объемы производства сахара из отечественного сырья должны дойти до 250 тыс. тонн, а валовый сбор сахарной свеклы – до 1800 тыс. тонн. «При этом к 2026 году по сравнению с 2021 годом доля импорта снизится с 58 до 17%, обеспеченность за счет переработки отечественного сырья повысится с 7 до 43%», – надеются авторы документа.

Источник: https://kz.kursiv.media/2023-04-28/print983-tttr-sugar/